新消费品牌中,为数不多挣到钱的,防晒伞界的网红蕉下,在近期启动了赴港上市的计划。

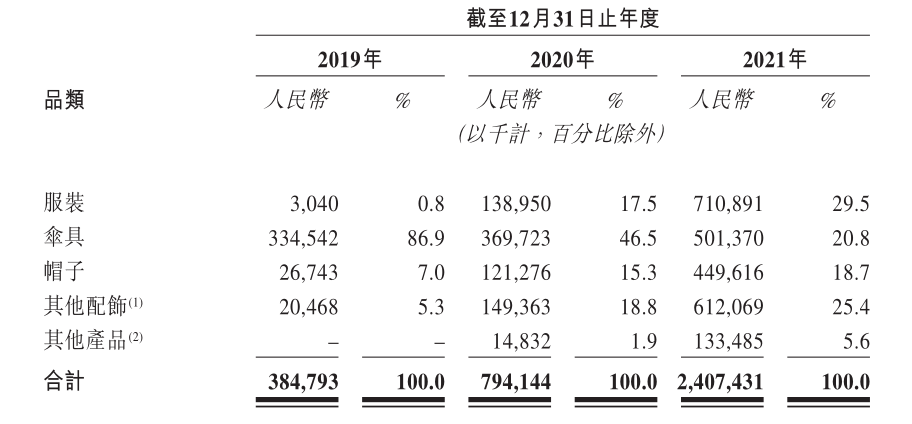

瞄准过去相对空白的城市户外场景,将一把防晒伞打造成爆品,后一路拓品至整个户外生活领域,蕉下可以说是早期玩转社会化媒体的代表之一。采取精选单品的策略,蕉下推出了一系列高客单价、高毛利的畅销款,包括服装、伞具、帽子等,其中伞具一度贡献高达8成以上的收入。

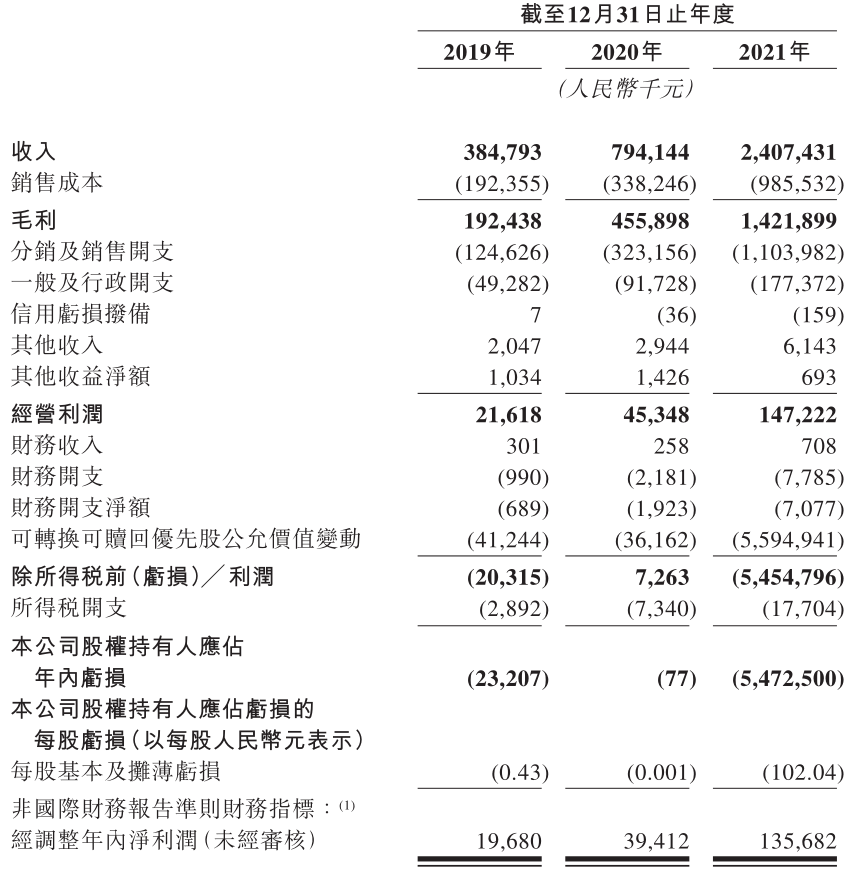

营收方面,蕉下近三年的营收一路高涨,从2019年的3.85亿元,增长到2020年的7.94亿元, 2021年逐步提升至24.07亿元。2019年至2021年的经调整年内净利润,分别为1968万元、3941万元和1.36亿元。

在成立较早的一批新消费品牌中,蕉下成功抓住流量红利,在电子商务平台和社会化媒体传播的推动下,从细致划分领域快速突围,成为*的防晒服品牌。多个方面数据显示,以2021年总零售额和线上零售额计,蕉下是*大防晒服饰品牌,分别占据5.0%和12.9%的市场份额。

从伞具一路拓展至非防晒品类,蕉下通过内容营销和KOL种草,成功促进销量转化。通过将爆款单品规模化生产,蕉下的整体毛利率从2019年的50%,提升至2021年的59.1%,供应链成本得以降低。然而从*单品一路打造品牌,蕉下的高增长仍然逃不开流量焦虑。

靠着一把网红伞,刷屏社会化媒体,蕉下不断制造爆款和拓展品类,年营收也一路攀升到24亿元。瞄准城市户外场景,蕉下注重*单品的销售规模,其中销量达到3千万的单品多达22个。

从防晒伞这一细分品类切入市场,蕉下最早推出的一款产品是双层小黑伞,2013年上市后便成为畅销单品。与传统伞具不同,蕉下强调产品黑科技,对伞面使用L.R.C涂层,称可阻隔99%的紫外线℃。

在实用性以外提升功能性和外观颜值,蕉下以经典款、流行色和联名款持续上新,把防晒伞做成畅销单品。在使用者真实的体验上,解决传统伞具的痛点,包括按钮导致开合困难、不易携带和收纳,蕉下很快收获一批忠实粉丝。在蕉下之后,采用同样的黑胶涂层、结构设计且小巧轻便的仿品,层出不穷。

从价格来看,一把蕉下防晒伞的售价也不低,集中在180元到200元之间,堪称国内防晒伞界的“爱马仕”。对比老牌的雨伞品牌例如天堂伞,售价基本不超过50元,而蕉下则在品类创新的口号下成功拉高了身价。

靠着明星产品出圈,蕉下接着来进行升级迭代。为了迎合更多年轻用户的需求,蕉下后续上新了胶囊伞、口袋伞系列。2019年,蕉下的伞具出售的收益达到了3.35亿元,在总收入的占比高达86.9%。到2021年,这一个数字达到了5.01亿元,产品毛利率接近6成。

以防晒伞打响知名度后,蕉下从2017年开始将品类拓展至服装、帽子、口罩、手套等非防晒产品,覆盖休闲运动、露营等更多户外场景。包括2021年上新的保暖系列,蕉下的营收结构更多元化。

2021年,蕉下的总营收达到24.07亿元,较上一年同比增长约203%。其中服装替代伞具,成为蕉下最主要的收入来源,贡献营收达7.11亿元,占比接近3成。针对防晒服的面料和透气性等方面做革新,蕉下的防晒服在线上销量达到行业*。

将新品研发的经验运用到其他品类,蕉下还陆续推出了渔夫帽、遮阳帽、袖套等爆款。其中帽子作为毛利率最高的产品,其出售的收益在2021年达到4.5亿元,占比为18.7%。而伞具的出售的收益为5.01亿元,在总营收的占比下滑至20.8%。

蕉下采取的精选单品策略,其核心是针对不一样的户外运动场景,通过开发具有更具功能性的新品,以解决传统产品的痛点。这些更加迎合客户的真实需求的产品,逐一被塑造成为爆品。例如蕉下的22款精选单品,包括昼望系列墨镜、随身系列扁伞、街旅系列厚底帆布鞋、畅型系列打底裤等,年销售额均超过3000万元。

用这些爆款单品与另外的品牌形成差异化,同时创造亮眼的销售额,在现有产品矩阵中,蕉下排在前30的热销单品,为品牌贡献了大部分收入。2019年、2020年和2021年,蕉下前30款热销精选单品产生的收入,分别占总收入的99.8%、88.6%和74.1%。

从防晒到非防晒系列,蕉下针对户外场景不断出新,牢牢锁定用户的核心诉求。蕉下的天猫旗舰店的复购率,从2019年的18.2%逐渐提升至46.5%,可见用户复购意愿的增强。

除了在品类上做到创新,比传统品牌更具竞争力,蕉下的走红离不开早期众多明星和KOL的种草。

将抖音、快手、小红书等社交平台作为内容投放的主要阵地,2021年,蕉下与超过600个KOL合作。通过明星达人的种草,蕉下防晒伞、防晒衣等各种类型的产品,很快风靡各大平台,成为年轻人的心头好。其中在小红书上,关于蕉下的笔记就达到4万篇。

对于以DTC模式起家的新消费品牌,产品研制和升级迭代来自于足够庞大的用户基础。通过全渠道的内容营销、KOL和KOC投放,品牌在为了直面消费者,换取用户认知的同时,也付出了高昂的营销成本。

从分销和销售开支来看,2021年,蕉下的这部分费用达到11.04亿元,较上一年增长241.6%。其中广告和营销开支将近5.9亿元,是上一年的5倍左右。

不过在成本把控方面,由于规模化生产换得成本下降的空间,蕉下还是成功挣到了钱。蕉下在招股书中提及,精选单品战略意味着大规模生产有限的单品,从而促进降低采购成本。

从销售成本的占比来看,2019年,蕉下的销售成本占总收入的比例为49.3%,到2021年下降至40.3%。相应地,蕉下毛利率由2019年的50%,提升至目前的59.1%,各个核心品类的毛利率水平都呈现不同幅度的上涨。

和另一个DTC头部品牌*日记相比,同样是大幅度烧钱获客,*日记在2021年投入营销费用40亿元,全年净亏15.47亿元。而蕉下在重营销的同时,近三年仍就保持盈利状态,2021年的经调整后纯利润是1.36亿元。

作为快速崛起的DTC品牌,在销售渠道上,蕉下采取自营为主的模式。通过布局线上店铺、电子商务平台和零售门店拉动收入增长,蕉下的自营渠道收入目前达到8成以上。

其中蕉下线年的16.43亿元,占比达到68.3%。除此以外还有通过电子商务平台的出售的收益,在2021年达到3.03亿元,占比为12.6%。

走进线下的热门商圈开店,蕉下也将线下作为获客引流的入口。截至2021年底,蕉下共有66家零售门店,其中31家为合作零售店。不过目前零售门店贡献的年收入在6600万元左右,占比不到3%,主要的获客路径仍通过线上。

对于像蕉下这样的新消费品牌而言,早期抢占流量红利,为塑造品牌赢得了*的发展机会。切入细致划分领域,产品注重科技感,功能性以及使用者真实的体验,能快速占据消费者的认知。背后也源自国内成熟的供应链基础,推动新品牌诞生。尤其是通过OEM和ODM模式,大规模复制单品,避免了复杂的生产流程,提高供应链效率。

如今在流量红利消失下,即使利用平台流量资源快速成长,也已经非常困难复制下一个*日记、蕉下这样的头部玩家。处在同一赛道,外观设计和功能高度相似,且价格更加优惠的竞品正在扎堆出现,蕉下等新消费品牌们,也开始面临更多增长焦虑。

【本文由投资界合作伙伴未来消费授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(投资界处理。

管理员

该内容暂无评论